Cách xác định các chỉ tiêu trong tờ khai:

- Chỉ tiêu [10] - Doanh thu thực tế phát sinh trong kỳ là tổng doanh thu thực tế phát sinh chưa có thuế GTGT của hàng hóa, dịch vụ bán ra 3 tháng trong kỳ tính thuế, bao gồm: doanh thu bán hàng hóa và cung cấp dịch vụ, doanh thu hoạt động tài chính và thu nhập khác. Chỉ tiêu này được xác định như sau:

+ Doanh thu bán hàng hóa và cung cấp dịch vụ là doanh thu thuần từ cung cấp hàng hóa, dịch vụ của cơ sở kinh doanh trong kỳ tính thuế (bao gồm cả doanh thu xuất khẩu, doanh thu bán cho các doanh nghiệp chế xuất và xuất khẩu tại chỗ).

+ Doanh thu hoạt động tài chính là các khoản doanh thu thuần từ hoạt động tài chính bao gồm lãi tiền vay, lãi tiền gửi, tiền bản quyền, thu nhập từ cho thuê tài sản, cổ tức, lợi nhuận được chia, lãi từ bán ngoại tệ, lãi do chuyển nhượng vốn, hoàn nhập dự phòng giảm giá chứng khoán và doanh thu từ các hoạt động tài chính khác của cơ sở kinh doanh trong kỳ tính thuế.

+ Thu nhập khác là các khoản thu nhập khác ngoài các khoản thu nhập từ hoạt động kinh doanh chính của cơ sở kinh doanh (đã trừ thuế GTGT phải nộp tính theo phương pháp trực tiếp) và thu nhập từ hoạt động tài chính phát sinh trong kỳ tính thuế. Các khoản thu nhập khác bao gồm thu từ nhượng, bán, thanh lý tài sản cố định bao gồm cả thu từ chuyển nhượng quyền sử dụng đất, quyền thuê đất, thu tiền phạt do các đối tác vi phạm hợp đồng, các khoản tiền thưởng từ khách hàng, quà biếu, quà tặng, các khoản thu nhập của năm trước chưa hạch toán vào thu nhập.

Xác định doanh thu thực tế phát sinh một số trường hợp cụ thể:

+ Đối với các cơ sở kinh doanh làm đại lý bán hàng hưởng hoa hồng, doanh thu thực tế phát sinh là doanh thu theo các tờ khai thuế GTGT trừ đi (-) giá trị của hàng bán đại lý.

+ Cơ sở kinh doanh xuất điều chuyển hàng hóa cho các đơn vị trực thuộc để bán hoặc xuất điều chuyển giữa các chi nhánh, đơn vị phụ thuộc với nhau..., nếu sử dụng hoá đơn GTGT để làm căn cứ thanh toán và kê khai nộp thuế GTGT ở từng đơn vị và từng khâu độc lập với nhau thì doanh thu thực tế phát sinh không tính phần doanh thu điều chuyển nội bộ.

+ Cơ sở kinh doanh không có các đơn vị hạch toán phụ thuộc, doanh thu thực tế phát sinh được xác định theo doanh thu trên Tờ khai thuế GTGT các tháng trong quý của cơ sở kinh doanh.

+ Cơ sở kinh doanh có các xí nghiệp, chi nhánh, đơn vị hạch toán phụ thuộc báo sổ, thì doanh thu thực tế phát sinh là toàn bộ doanh thu trong quý của cả cơ sở kinh doanh chính và doanh thu của các đơn vị, chi nhánh phụ thuộc.

- Chỉ tiêu [11] - Doanh thu thực tế theo thuế suất chung là tổng doanh thu thực tế phát sinh trong kỳ tính thuế của các hoạt động chịu thuế suất thuế TNDN chung (25%).

- Chỉ tiêu [12] - Doanh thu của dự án theo thuế suất ưu đãi là tổng doanh thu thực tế phát sinh trong kỳ tính thuế của các dự án đủ điều kiện được áp dụng mức thuế suất thuế TNDN ưu đãi (nếu có).

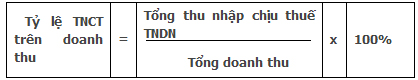

- Chỉ tiêu [13] - Tỷ lệ thu nhập chịu thuế trên doanh thu là tỷ lệ thu nhập chịu thuế trên doanh thu của năm trước liền kề với năm kê khai thuế TNDN tạm nộp theo quý. Công thức tính cụ thể như sau:

Trong đó:

+ Tổng thu nhập chịu thuế TNDN: Căn cứ trên Tờ khai quyết toán thuế thu nhập doanh nghiệp năm trước, cơ sở kinh doanh xác định tổng thu nhập chịu thuế TNDN bằng tổng thu nhập chịu thuế TNDN chưa trừ chuyển lỗ.

+ Tổng doanh thu: số liệu để tính chỉ tiêu này được lấy từ Phụ lục kết quả hoạt động sản xuất kinh doanh kèm theo Tờ khai quyết toán thuế thu nhập doanh nghiệp của năm trước và được xác định bằng doanh thu bán hàng hóa và cung cấp dịch vụ trừ đi (-) các khoản giảm trừ doanh thu cộng với (+) doanh thu hoạt động tài chính cộng với (+) thu nhập khác.

Xác định tỷ lệ thu nhập chịu thuế trên doanh thu một số trường hợp

Trường hợp cơ sở kinh doanh năm trước bị lỗ không xác định được tỷ lệ thu nhập chịu thuế trên doanh thu, cơ sở kinh doanh căn cứ vào tình hình sản xuất kinh doanh thực tế của kỳ tính thuế và dự kiến cả năm để xác định tỷ lệ TNDN tạm nộp quý (sau khi đã trừ số chuyển lỗ năm trước theo qui định). Đồng thời cơ sở kinh doanh gửi cho cơ quan thuế Bản xác định tỷ lệ tạm nộp trong năm bao gồm các chỉ tiêu sau:

+ Tổng doanh thu dự kiến cả năm

+ Chi phí SXKD dự kiến cả năm

+ TNDN dự kiến cả năm

+ Số lỗ được chuyển trong năm

+ Dự kiến thu nhập chịu thuế cả năm

+ Tỷ lệ tạm nộp trong năm

Trường hợp năm trước cơ sở kinh doanh có chuyển lỗ, năm nay vẫn còn chuyển lỗ tiếp thì thu nhập chịu thuế TNDN để xác định tỷ lệ tạm nộp trong năm là Tổng thu nhập chịu thuế TNDN (đã trừ chuyển lỗ) và số liệu lấy từ Tờ khai quyết toán thuế thu nhập doanh nghiệp của năm trước.

Trường hợp năm trước cơ sở kinh doanh có chuyển lỗ, năm nay đã hết quyền chuyển lỗ thì thu nhập chịu thuế TNDN để xác định tỷ lệ tạm nộp trong năm là Tổng thu nhập chịu thuế TNDN chưa trừ chuyển lỗ của năm trước.

Cơ sở kinh doanh có thu nhập từ chuyển quyền sử dụng đất, chuyển quyền thuê đất (đối với cơ sở không chuyên kinh doanh nhà, đất, kết cấu hạ tầng... trên đất): Thuế thu nhập doanh nghiệp kê khai tạm nộp hàng quý chỉ áp dụng cho thu nhập chịu thuế từ hoạt động sản xuất kinh doanh (trừ thu nhập từ hoạt động chuyển quyền sử dụng đất, chuyển quyền thuê đất). Thu nhập từ hoạt động chuyển quyền sử dụng đất, chuyển quyền thuê đất được kê khai và tính thuế theo Tờ khai riêng, không kê khai tạm nộp theo quý. Do đó, nếu cơ sở kinh doanh có hoạt động kinh doanh nhà, cơ sở hạ tầng gắn liền với chuyển quyền sử dụng đất, chuyển quyền thuê đất thì khi tính tỷ lệ thu nhập chịu thuế trên doanh thu để xác định tỷ lệ tạm nộp chỉ tính trên kết quả của các hoạt động sản xuất kinh doanh khác (trừ hoạt động chuyển quyền sử dụng đất, chuyển quyền thuê đất).

Cơ sở kinh doanh có hoạt động chuyển quyền sử dụng đất, chuyển quyền thuê đất, tính tỷ lệ tạm nộp hàng quý như sau:

+ Thu nhập chịu thuế thu nhập doanh nghiệp: Lấy số liệu tại chỉ tiêu mã số B24 – Thu nhập từ hoạt động sản xuất kinh doanh chưa trừ chuyển lỗ (trừ thu nhập từ chuyển quyền sử dụng đất, chuyển quyền thuê đất). Nếu cơ sở kinh doanh còn quyền chuyển lỗ trong năm sau thì lấy số liệu tại chỉ tiêu mã số B30 – Thu nhập từ sản xuất kinh doanh đã trừ chuyển lỗ (trừ thu nhập từ chuyển quyền sử dụng đất, chuyển quyền thuê đất).

+ Tổng doanh thu: Doanh thu để tính tỷ lệ tạm nộp là doanh thu từ hoạt động sản xuất kinh doanh (trừ doanh thu hoạt động chuyển quyền sử dụng đất, chuyển quyền thuê đất). Chỉ tiêu lấy số liệu tại Phụ lục thuế TNDN đối với hoạt động chuyển quyền sử dụng đất, chuyển quyền thuê đất (kèm theo Tờ khai quyết toán thuế thu nhập doanh nghiệp năm trước).

Trường hợp cơ sở kinh doanh mới thành lập căn cứ vào tình hình sản xuất kinh doanh thực tế của quý và dự kiến của cả năm để xác định tỷ lệ tạm nộp trong quý. Đồng thời cơ sở kinh doanh gửi cho cơ quan thuế bản xác định tỷ lệ thu nhập tạm nộp bao gồm các chỉ tiêu sau:

+ Tổng doanh thu dự kiến cả năm

+ Chi phí SXKD dự kiến cả năm

+ TNDN dự kiến cả năm

+ Tỷ lệ tạm nộp trong năm

Trường hợp người nộp thuế đã được thanh tra, kiểm tra và tỷ lệ thu nhập chịu thuế trên doanh thu theo kết quả thanh tra, kiểm tra của cơ quan thuế khác với tỷ lệ người nộp thuế đã kê khai, thì áp dụng theo kết quả thanh tra, kiểm tra.

- Chỉ tiêu [14] - Thuế suất chung là mức thuế suất phổ thông áp dụng đối với các hoạt động không được hưởng thuế suất ưu đãi (25%).

- Chỉ tiêu [15] - Thuế suất ưu đãi là mức thuế suất thuế TNDN ưu đãi đối với các dự án đầu tư thực tế đạt các điều kiện được hưởng ưu đãi theo quy định của pháp luật.

- Chỉ tiêu [16] - Thuế TNDN phát sinh trong kỳ là tổng số thuế TNDN phát sinh trong quý của các hoạt động chịu thuế TNDN theo mức thuế suất chung cộng với (+) thuế TNDN phát sinh trong quý của các hoạt động, dự án được hưởng thuế suất ưu đãi, số liệu lấy từ chỉ tiêu [17] + [18].

- Chỉ tiêu [17] - Thuế TNDN tính theo thuế suất chung được xác định bằng doanh thu thực tế phát sinh của các hoạt động chịu thuế TNDN theo mức thuế suất chung nhân với (x) tỷ lệ thu nhập chịu thuế trên doanh thu nhân với (x) thuế suất chung, số liệu lấy từ chỉ tiêu: [11] x [13] x [14].

- Chỉ tiêu [18] - Thuế TNDN tính theo thuế suất ưu đãi được xác định bằng doanh thu thực tế phát sinh của các hoạt động được hưởng thuế suất ưu đãi nhân với (x) tỷ lệ thu nhập chịu thuế trên doanh thu nhân với (x) thuế suất ưu đãi, số liệu lấy từ chỉ tiêu: [12] x [13] x [15].

- Chỉ tiêu [19] - Thuế TNDN dự kiến miễn, giảm được xác định căn cứ vào điều kiện thực tế cơ sở kinh doanh đạt được trong quý (cách tính toán số liệu ở chỉ tiêu này tương tự như chỉ tiêu [18] tờ khai 01A/TNDN phần a nêu trên).

- Chỉ tiêu [20] - Thuế TNDN phải nộp trong kỳ bằng thuế TNDN phát sinh trong kỳ trừ đi (-) thuế TNDN dự kiến miễn, giảm, cụ thể:

Chỉ tiêu [20] = Chỉ tiêu [16] - Chỉ tiêu [19].

Mẫu số 01B/TNDN: Tờ khai thuế TNDN tạm tính dành cho người nộp thuế khai theo tỷ lệ thu nhập chịu thuế trên doanh thu.

Mẫu số: 01B/TNDN

(Ban hành kèm theo Thông tư

số 28/2011/TT-BTC ngày 28/2/2011 của Bộ Tài chính)

CỘNG HÒA XÃ HỘI CHỦ NGHĨA VIỆT NAM

Độc lập - Tự do - Hạnh phúc

---------------

TỜ KHAI THUẾ THU NHẬP DOANH NGHIỆP TẠM TÍNH

(Dành cho người nộp thuế khai theo tỷ lệ thu nhập chịu thuế trên doanh thu)

[01] Kỳ tính thuế: Quý.... Năm …....

[02] Lần đầu ![]() [03] Bổ sung lần thứ

[03] Bổ sung lần thứ ![]()

Doanh nghiệp có cơ sở sản xuất hạch toán phụ thuộc

[04] Tên người nộp thuế .......................................................................................................

[05] Mã số thuế: ![]()

[06] Địa chỉ: ...........................................................................................................................

[07] Quận/huyện: ................... [08] tỉnh/thành phố: ..................................................................

[09] Điện thoại: ..................... [10] Fax: .................. [11] Email: ..............................................

[12] Tên đại lý thuế (nếu có):..............................................................................................

[13] Mã số thuế: ![]()

[14] Địa chỉ: ...........................................................................................................................

[15] Quận/huyện: ............................. [16] Tỉnh/Thành phố: .......................................................

[17] Điện thoại: ................................. [18] Fax: .................... [19] Email: ..................................

[20] Hợp đồng đại lý: số …………….. ngày ……………………………………….

Đơn vị tiền: đồng Việt Nam

NHÂN VIÊN ĐẠI LÝ THUẾ Họ và tên: ……. | Ngày ....... tháng ….... năm ….... NGƯỜI NỘP THUẾ hoặc |

Tôi cam đoan số liệu khai trên là đúng và chịu trách nhiệm trước pháp luật về số liệu đã khai ./.

Ghi chú:

- [30] Số thuế TNDN dự kiến được miễn, giảm, người nộp thuế tự xác định theo các điều kiện ưu đãi được hưởng.